管理人自身の資産形成としては、

iDecoや積立NISAという優遇制度をフルに活用する

投資信託やETFを定期または不定期で淡々と積み立てる

ということで進めています。

また、二人の子供について、自分の医療保険、年金保険の

解約返戻金を元金としてジュニアNISAを活用した運用

ということも2021年5月に開始しました。

基本的に、様々な情報を収集して参考にするけれども、

最終的にどのように運用するかというのは自分で判断し、

実践しています。

なので、数年前に登場したロボットアドバイザーというサービスに

興味津々ながらも活用するということには至らずにいました。

どんなファンドをどのタイミングでいくらぶん購入するか

というような検討や判断に対して面倒だとか全く時間が足りない

というようなことは無いし、そもそも手数料などは少しでも

安い方が良いというのがあります。

実際、手数料は安い方がいいですよね?

ただ、インデックスの投資信託などで繰り広げられている手数料

の競争、インデックス系投資信託のメリットとして低廉な

手数料というのが必要以上に大きくとり上げられている

(と個人的に認識している)という現状があり、そこから少し

距離をおいて考えているうちに、

ロボットアドバイザーを実際に自分の口座で試してみて

どんなサービス内容なのかを自分の口座で確認してみるのも

悪くないと考えました。

そのへんの話は、以下のページでも書いています。

複数のサービスを同時に使って比較したいというのがありつつ、

資金都合もあるのでどうしたものかと考えていたのですが、

最終的に

WealthNavi for ネオモバ

(ウェルスナビ株式会社。ネオモバイル証券で申し込み)

ON COMPASS

(マネックス・アセットマネジメント株式会社。マネックス証券で申し込み)

THEO+docomo

(株式会社お金のデザイン。株式会社NTTドコモで申し込み)

という3つのサービスを並行して活用することとしました。

同時に同額の初期入金、同じ積立額として運用したいと考えていましたが、

色々と壁が立ちはだかっており、その希望はかないませんでした。

そして、THEO+docomoについては、とあるキャンペーンに乗っかるために

初回入金を5万円としたので、なおさら比較しにくくなっています。

(その分、積み立て開始タイミングをずらします)

基本的には、

初回入金:1万円

積立額:毎月1万円

という条件で運用し、それぞれのサービスがどのように運用するのかを

観察していきます。

比較するのは、単純な運用結果というのではなく、運用内容についての

情報開示内容とかリバランスなどの対応をどのようにしているかという

部分での実際のところ、というのを自分でも確認したいし、紹介したいと

考えています。

リバランスや税金の最適化というようなことをあまりキッチリ実行する

という意識や行動が自分には無かったので、「お手本」になってくれる

と良いな、とも考えています。

とはいっても、基本的にリバランスは購入額の変更で対応するという

基本方針は変わらないと思います。

税金の最適化については、明確に調整局面であるという判断をした場合に、

大きな含み損がある銘柄でその後も長期継続保有する予定、そして

その年にがっちり利益を頂戴しているという場合に発動するという以外の

方法、またはそれをするしないの判断基準について参考になるものが

あると良いな、といったところです。

ロボアドによる運用をしようと決めた時点で、その運用開始タイミングを

株式相場調整期とすることに決め、調整するであろうタイミングの候補を

5月と見据え準備を進めていました。

口座開設完了したのが2021年5月のちょっとした株式相場調整タイミング

と重なる時期であったため、運用開始を6月と決めました。

そして、THEO+docomoの運用開始(ETF購入)となったので、紹介します。

「THEO」とは

株式会社お金のデザインが提供する資産運用サービスです。

THEOのWEBにおいては、ロボットアドバイザーと言う表現が

意外と見当たりません。

「プロとAIがいる、おまかせ資産運用」

ロボットアドバイザーというよりは、こちらの方がピッタリくる

ということなのでしょう。

創業者メッセージとして、

『預金が動けば、この国は動きだす。』

と謳っていて、

「これまでになかったテクノロジーで」

としているので、ロボットアドバイザーという表現よりも

AIという方がより実状を理解してもらいやすいということ

なのでしょうか。

では、AIはどのように活用されているのか?

気になりますね。

そこで「AIアシスト」という機能を見てみましょう。

どのような機能なのかと言えば、

「下落リスクの低減を図るもの。」

と説明されています。

これは重要ですよね。

株式相場の動きそのものをコントロールすることはできないので、

株式相場が下落することによってETFの評価額が下落し、

それによって保有している資産も減少するという場合に、

その減少幅低減を図る、ということなのでしょう。

AIと言っているのは機械学習の部分についてのようです。

では何を入力しているかと言えば、

・様々な資産に対するテキスト情報から得られる市場心理を指数化

したインデックス

(世界中のニュースやソーシャルメディア)

・市場データ

とのこと。

機械学習によって各銘柄、資産クラスが一定期間後に大きく下落するか

どうかを判断させるとのこと。

下落するかどうかの可能性の話と、下落幅についての判断をしているのか、

単に可能性だけなのか、そのへんの話も個人的には気になります。

このへんの判断内容をTHEOとして発信すると、

「THEOのAIがこう判断した」

として逆にSNSでバズりそうです。

というか、それくらい注目されるような判断内容であって欲しい。

この情報を機能ポートフォリオ構築に用いることによりポートフォリオ

の下落リスク軽減を図る、としています。

問題は、このリスク軽減を図った後の上昇局面にどう上手く乗れるか、

という点です。

確かに資産の減少幅は何もしない場合よりも軽減できた

としても、

その後の相場上昇に乗り遅れて、結果的に資産形成が見劣りする

というのでは目も当てられません。

「何もせず、放っとけよ」

ということになりかねませんからね。

もっとも、負うリスクを小さくするというのが運用方針として強い

場合には、まずは資産減少幅を小さくするというのが優先でしょうから、

「ここでは必要な対応」

ということで実行されるのでしょう。

THEOが自動で行ってくれることは、相場の急激は変動に対してだけでは

もちろんなくて、定期的に淡々と実行してくれることもあります。

それを見ていきましょう。

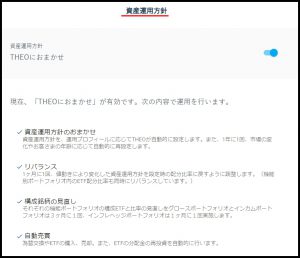

1.リバランス:毎月

資産運用方針に合わせて資産(ETF)の配分量を調整します

・価格が上昇して結果的に配分量が目標よりも大きくなったETFを売却

・価格が下落して結果的に配分量が目標よりも小さくなったETFを購入

購入、売却については、毎月の定期購入をする場合には、その時に

購入するETFの購入量も含めた対応がされるものと考えられます。

(WEB上での説明では、そういった記述を見つけることが未だできて

いませんが)

2.リアロケーション:毎月、3ヶ月ごと

グロース(成長狙い)・インカム(配当狙い):3ヶ月ごと

インフレヘッジ(毎月):毎月

投資対象毎の投資配分を状況に応じて変更する必要があります。

つまりは、各ETFの適切な資産配分が変わるということです。

その資産配分見直しを上記のような周期にて実行してくれます。

3.リクリエーション:年1回

市場の変化に合わせてポートフォリオの配分を調整

機能ポートフォリオそれぞれの長期的なパフォーマンスに関する情報

を使用してポートフォリオの配分を決めているので、その情報に変更

があった場合に判断結果へ影響することになります。

年1回という周期ですが、それでも実際の対応には大きくない影響と

なっているようです。

4.リプロファイリング:年1回

年齢によりポートフォリオ配分を変更する

誰しも、1年経過すると1歳だけ年齢が上がりますね(笑)

基本的には年齢とともにリスクを下げる方向にポートフォリオを

変更することになっています。

THEOが投資する対象はETF(上場投資信託)です。

そして、これまで見てきたように、それぞれの周期で

それぞれの方針に従ってポートフォリオの配分を自動で

変更してくれます。

自動でやってくれるというのは楽ですね。

そして自分の気分や繁忙などにも影響されず(与えもせず)、

粛々と資産形成を進めてくれます。

そのために、手数料として凡そ年1%かかるということになります。

予め選択されて候補としているETFの中から一定の周期で

一定のロジックでポートフォリオを変更することで資産形成を

してくれるので、年1%程度の手数料はリーズナブルな範囲と

言っていいのではないかと考えています。

ということで、一括にするとすれば「ロボットアドバイザー」

ということになろうかと思いますが、

AIを活用しており、

預金を動かしてこの国を動かす

というものということになります。

当サイトを訪問してくださっているあなたはタンス預金が

パンパンになっているということは無いかと思います。

貴重なご自身の資産を賢明に運用していくという場合の

手段の一つになるものなのか、しっかりと情報収集して

賢明なる判断をしていただきたいと思っています。

当記事がそのための一助となれば幸いです。

「THEO」、「THEO+docomo」のメリット

では、THEOのメリットを見ていきましょう。

ここでは、+docomoとしてのメリットを見ていくことにします。

「+docomo」だからこそのメリット

運用に直接的に関わる部分については、本家「THEO」と同等の

サービス内容なのですが、「+docomo」としてdocomoが関わる

のですから、単にdocomo経由で口座開設しましたよ、という

だけでは終わりません。

しっかりとメリットがあるので、しっかりと享受できるように

その内容を紹介しておきます。

dPOINTと連携すると毎月ポイント(dPOINT)がもらえる

例えば、月末時点での預かり資産50万円であれば600ポイント、

100万円であれば1,200ポイントというようにポイントをもらえます。

更に、docomo回線を利用していれば、1.5倍のポイントがもらえる

という嬉しいメリットがあります。

当サイト管理人はdocomo回線ではないのでdPOINTとの連携をしています。

dCARDと連携するとおつりを積み立てできる

dカードで買い物をした場合に、設定金額に応じて端数を「おつり」

としてカウントし、それが1万円に達するとETFを買い付けてくれる

というメリットがあります。

「おつり」とする端数の金額ですぐにETFを買い付けるというのでは

なく、1万円に達したらETFを買い付けるということであるということを

確認しておきましょう。

管理人自身はdカードを使用していないので、このメリットを享受

することはできません。

なお、dカードGOLDの場合であれば、利用状況に応じて最大35%も

手数料を割り引いてくれるというメリットもあります。

ドコモ口座でワンクリック入金

ドコモ口座を開設してあれば、連携することでワンクリックにて

入金できるというメリットがあります。

入出金手数料などは全て0円・タダ!!

入出金手数料が無料というのは、

証券会社では当たり前のようになっている

という現実があるので、さほど珍しい話では無いですね。

(国内)FX業者でも同様に入出金手数料無料が当たり前です。

暗号資産(仮想通貨)業者だと、入金は無料で出金は有料という

パターンが一般的であるという認識です。

「THEO」のデメリット

THEOならではのデメリットというのはとくには無いと認識しています。

ロボットアドバイザーとしての括りで言うならば、やはり

「手数料」

について言及しないといけないと思います。

TEHO+docomoの場合は、

預かり資産額の0.715% ~ 1.10%(税込・年率)

となっており、「業界最低水準」と謳っています。

実際のところ、一般的にロボットアドバイザーの手数料は1%程度です。

TEHO+docomoの手数料体系はTEHO Color Paletteということで

色分けして提示されています。

ホワイト:1.100%(税込・年率)

ブルー :0.990% 10%OFF 1万円以上50万円未満

グリーン:0.880% 20%OFF 50万円以上100万円未満

イエロー:0.770% 30%OFF 100万円以上1,000万円未満

レッド :0.715% 35%OFF 1,000万円以上

このテーブルからすると、10%OFF以上の手数料割り引きというのは

敷居が低いように見えますよね~。

ただし、ここで厳しい現実を紹介しておかないといけません。

運用開始してから気づいたことです。

<THEO+ docomoをご利用のお客さま>ということでログイン後に

閲覧可能なページにて告知されている内容を紹介します。

1.毎月積立をしている

毎月積立をしていない場合は、カラーはホワイトとなります。

2.出金をしていない

対象期間内で出金をした場合は、カラーはホワイトとなります。

3.dカードGOLD®で毎月おつり積立をしている

この3つを満たしていないとテーブルが適用されないということ

なので、1.100%一定ということになります。

こういうことは、開設して運用してみないと分からない、もしくは

分かりにくい情報ということになるので、あなたが口座開設検討中の

場合はお気をつけ下さい。

もちろん、これだけを理由に口座開設を控えるべきというようなことでは

無いというのが個人的判断です。

妙なところに落とし穴があります。

こういったところで余計な不満を持たせてしまうことが、

結果的に企業側にとっても嬉しくないことになると思う

のですが、どうなんでしょうかね。

他のロボットアドバイザー(念頭にあるのはWealthNavi)に

おいて提携サービスがあるという場合、微妙に

サービス内容が劣化しているように感じる場合があります。

提携サービスの存在によって間口が広がると思うのですが、

劣化しているサービス内容をサービス使用者側がどのように

受け取るのかを慎重に判断して欲しいと個人的には考えます。

これじゃあ提携サービスではなく本体の方がいいと思っても、

一旦提携サービスの方の口座を閉鎖してからではないと

開設しなおせないということもあるので、そういうところも

今後に向けて改善して欲しいと某WealthNaviには思います。

THEOは本体とTHEO+docomo口座の両方で開設可能でした。

実際に「THEO」で資産形成

THEO+docomoでの運用は、投資先の優先順位による判断によって

予定していませんでした。

ロボットアドバイザーの実運用を実例で示して参考にして欲しい

というのがあってのサンプルとして紹介することにしていますが、

THEO+docomoは対象にしていませんでした。

が、ちょっとしたキャンペーンがあるのを知り、運用開始する

ことにしました。

(上で書いてある通りです)

そして、そのキャンペーンの条件として5万円入金というのが

あったので、他のロボットアドバイザー運用とは異なります。

他は1万円入金、積立額を月1万円としているので。

運用開始時の履歴を紹介します。

2021年5月31日:5万円入金

THEOでの運用中に確認できる情報の一部を紹介します。

運用自体は、未だ1ヶ月も経っていないということもあって

参考にならないと思います。

どんな情報を確認できるのか、という視点で参考にしていただければと

思います。

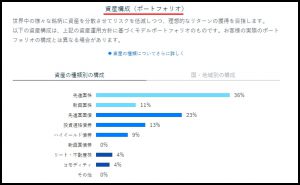

ちなみに、リスクを一番大きく許容する設定での運用をしています。

今後も、THEOがどのように運用していくのかを定期的に紹介していきます。

他のロボットアドバイザーとの比較という視点もありますが、

THEO自体がどのように対応していくのかを時系列で観ていただけるように

したいと考えています。

コメント