2021年6月から3つのロボアドによる

運用を開始しました。

未だ運用内容について3者を比較できるような

運用内容の差異は無いという認識ですが、

今後も月に1回くらいのペースで紹介しようと

考えているので、その雛形になるものを

作るということも含めて紹介させて

いただきます。

3者の運用内容を直接比較するというスタイル

ではなく、3者を順に紹介していくということで

進めます。

なお、今回紹介する画像は、2021年8月4日時点のものです。

また、全てのロボアドにて、それぞれの選択肢の中で

一番許容リスクが高い運用スタイルにて運用しています。

ロボアドサイドの判定がそうでは無い場合でも、

許容リスクを高くしています。

WealthNaviの運用内容

最近、TVCMでよく目にするWealthNaviです。

何なら株式を購入しようかという目でも観ている

のですが、株式を保有されている方はいらっしゃいますか?

資金をどのように運用しているかを紹介します。

・初回入金額:1万円

・積立額:月1万円(5千円を2回:毎月6日、26日)

ポートフォリオは、下図を参照下さい。

WealthNaviは、THEOを比較するとETFの銘柄数としては

少ないですね。

各ETF銘柄の詳細については、今後紹介していきたいと

考えています。

VTIというのは、投資信託を選択する過程で耳目にしている

方が少なくないと思います。

まあ、現時点での評価額については全く気にしていないので、

「そうなんだね」

というくらいです。

それよりも、早くロボアドならではの自動リバランスとかを

実行してくれる状況にならないかな~と思っています。

最後に、各資産クラスにて保有しているETFを一覧で

見ておきましょう。

・米国株:VTI

・日欧株:VEA

・新興国株:VWO

・米国債券:AGG

・金:GLD

・不動産:IYR

THEO+docomoの運用内容

THEOは、2021年8月1日に証券口座をSMBC日興証券株式会社へ

移管するという変化がありましたね。

どんな背景があっての決定なのか、今後どのような流れに

なるのかな~というのは気になるところですが、

良い方向へ流れている

のだと嬉しいな、というところです。

さて、THEO+docomoの積み立て内容ですが、投資額を

揃えるという方針から外れて、以下のようになっています。

・初回入金額:5万円

・積立額:月1万円(11月より積み立て開始)

ロボアド同士で収益額を比較するというようなことは

あまり興味がなく、ロボアドならではの「自動」で

実行してくれる内容、結果に興味をもち、そしてそれを

皆さんにシェアしたいというのがあります。

なので、投資額を揃えることに大きな意味があるかというと

そうでも無いと言える面もありますが、例えばリバランス実行

条件がこのロボアドはこうなっているからこのタイミングで

実行されたんだね、というのを比較するという意味では

投資額を揃えることに一定の意味はあるだろう、という

捉え方をしています。

ということで、

THEO+docomoのキャンペーンに乗ってもやりたいことは実行可能

という判断のもと、チャッカリ乗ったということです(笑)

と書きながら、どんなキャンペーンだったけ?(オイオイ)

まずは、「ポートフォリオ」の「収益率」から。

まあ、現時点での数値はどうでも良いのですが、こんな画面です、

というのを未開設者の方に見ていただければ、ということで。

次は保有銘柄です。

これは、しっかりと確認していただきたいですね。

しっかりとは言っても、単純にどんなETFを保有しているのか、

というのを見ていただくだけで良いと思います。

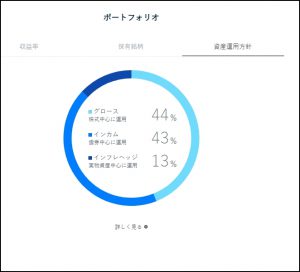

THEOは、ポートフォリオを3つの機能に分けて構築しています。

以下は、リスク許容度を一番大きくしてある管理人の口座における

ポートフォリオ、保有銘柄一覧です。

◆グロース(株式中心に運用)

・SPYV:米国の割安株

・SPYG:米国の成長株

・VWO:新興国全体の株式

◆インカム(債券中心に運用)

・SPAB:米ドル建ての投資適格債

・BWX:米国を除く先進国の国債

・SJNK:米ドル建ての残存期間0-5年のハイイールド社債

◆インフレヘッジ(実物資産中心に運用)

・IXC:エネルギー関連株式

・GLDM:金(現物)

ON COMPASSの運用内容

マネックス・アセットマネジメント株式会社の

ONCOMPASSです。

マネックス証券のWEB上で手続き関係全てを

実行できるのですが、運用はマネックス証券

では無いんですよね、実は。

以下のように投資しています。

・初回入金額:1万円

・積立額:月1万円(月1回)

まずは、「運用戦略」を確認しておきましょう。

ONCOMPASSの8段階にて設定されているうちの、

もっとも大きなリスクとなる「8.もっとも積極型」

にて運用中です。

資産クラス別で見ると、以下のようになっています。

・国内株式:22%

・外国株式:60%

・国内債券:1%

・外国債券:8%

・国内REIT:0%

・外国REIT:6%

・その他:1%

地域別だと以下のようになります。

・日本:25%

・北米:52%

・欧州:16%

・アジア:4%

・オセアニア:1%

・その他新興国地域:2%

一応、資産額を見ておきましょうか。

そして、保有ETFの一覧です。

WEB上での表示ですが、個人的には、もうちょっと意図が

見えるETFの掲載順を考えてほしいですね。

資産クラス毎に並べるとかした方がいいですよね。

・Vangard Total Stock Market ETF:VTI

・Vangard FTSE Developed Markets ETF:VEA

・NEXT FUNDS TOPIX連動型上場投信:1306

・Vangard Total International Bond ETF:BNDX

・Vangard ESG U.S.Stock ETF:ESGV

・Vangard S&P500 ETF:VOO

・上場インデックスファンドTOPIX:1308

・Vangard Real Estate ETF:VNQ

・Vangard FTSE Emerging Markets ETF:VWO

・Vangard Total Bond Market ETF:BND

銘柄数としては、ONCOMPASSが一番多いということに

なりますね。

パッと見で、なぜこういう組み合わせなんだろう

という銘柄があるというのもあって、WhitePaperを

確認したいのですが、残念ながらONCOMPASS

ではWhitePaperを用意していないということです。

資産形成後に資産を出金していく過程にて特徴ある

サービスとなっているので選択したロボアドなのですが、

残念です。

まとめ

ロボアドでの運用開始から2ヶ月超というところでの

運用状況を紹介させていただきました。

どのような銘柄を保有しているのかというのを

一つの記事の中で比較できるようにしてみました。

ポートフォリオについて、振り返ってみましょう。

WealthNaviでは、3つの資産クラスにまずは分けて、

さらにその中で分けられています。

◆株式

・米国株

・日欧株

・新興国株

◆債券

・米国債券

・物価連動債

◆オルタナティブ

・金(コモディティ)

・不動産

各クラスに応じたETFを購入することになります。

THEOでは、3つの機能に分けて、それぞれに対応する

ETFを購入することになります。

◆グロース(株式中心に運用)

◆インカム(債券中心に運用)

◆インフレヘッジ(実物資産中心に運用)

ONCOMPASSでは、残念ながらWhitePaperが用意されていない

ので、現状から分類を類推しました。

まあ、どのように考えてどのように配分を決めているかという

考え方の部分を簡単にでも知りたいところですよね。

サポート殿に質問したところ、回答はいただいたのですが、

漠然としたWEBページを紹介してくれただけだったので、

知りたい情報を得ることはできませんでした。

◆株式

・国内株式

・外国株式

◆債券

・国内債券

・外国債券

◆リート

・国内REIT

・外国REIT

◆その他

資産形成後の出金について、自分もそのサービスを

受けるには、長期間の運用を経た後ということに

なるのですが、このままだと運用継続については

慎重に検討する必要があるとONCOMPASSについては

捉えています。

今後も、予定としては月に1回程度の周期で運用状況を

紹介していく予定です。

そして、どこかのタイミングで、その後のロボアド運用

について判断をすることになると考えています。

まあ、今はそれまでの判断材料集めという時期で、

その内容をシェアしようというところです。

最後までお読みいただき、ありがとうございました。

コメント