複数のロボアドを運用しているのですが、

更に追加すべく猛烈な勢い(笑)で調査している

ロボアドを紹介します。

その名も

FOLIO ROBO PRO(以下ロボプロ)

です。

FOLIOは、普通にロボットアドバイザー運用の一つ

として認識していましたし、自分で運用する有力候補

でした。

で、今回なぜ猛烈な勢いで調査しているかと言うと

AIを活用している、しかもそれがAlpaca(アルパカ)のAI

であるということを知ったからです。

と言うと、アルパカがこんなに凄いんだ!!と知っている

ように思われるかもしれませんが、そういうわけでもなく、

数年前に投資系セミナーでAIが扱われており、そのなかで

アルパカについて触れられていた、というものです。

当時は、未だ文字通りスタートアップという感じで、

FXのトレードについてAIの技術を活用することを目指した

サービスのトライをしていたという記憶があります。

自分も試用するという形で少しだけ使ったことがあります。

もちろん、今はそういったことはしていないようですが。

当時は、もうすぐAI技術を活用したトレードができるようになる

という勢いが業界にはあったように思いますが、それは

個人向けではなく、金融機関向けで実現しているようですね。

それが故に、「AIによるトレードの影響」というのが

相場で話題になることが増えていますし、米国の金融期間で

トレードに関わっていた人達がAIにとって替わられている

という話を聞きますよね。

だからここ数年でフィンテック系のスタートアップで米国系の

金融機関出身の方が多いのかな~という印象をもっています。

(実際のとろこ、関係があるのかは不明ですが)

FOLIOで展開している別のロボットアドバイザー運用である

「おまかせ投資」は、正直なところ自分自身のロボアド運用の

候補ではあったものの、有力候補とはしていませんでした。

今回は、まずは自分の口座で運用を開始しよう!!という

ことでロボプロ(FOLIO ROBO PRO)のWEB情報を

調査したので、その結果を噛み砕いて分かりやすく

紹介します。

ロボプロ(FOLIO ROBO PRO)3つの特徴

いくつも特徴と言えるものはありますが、ここでは

3つの特徴を紹介します。

AI|ROBO PROの強さの秘密

ロボプロのAIにおいては、40種類以上のマーケットデータを

活用し、AIによるリターン予測をおこない、ダイナミックに

投資配分を変更するようになっています。

ロボプロにおいても、他の一般的なロボアドと同様に

『金融商品の多くは、短期的に見ると市況の変化によって

上がり下がりを繰り返しますが、過去10年、20年、30年

という長期的な視点で世界の株や債券価格を見ると、

右肩上がりの上昇をしている』

というのを背景にしています。

「金融商品の多く」とは言っても、該当する市場なり銘柄は

限られたものとなり、米国市場がその中心と言えるでしょう。

米国が成長の中心にいるとはいえ、様々な国や地域の株や債券、

金などのコモディティを使って、高いパフォーマンスを狙った

資産運用を行うには、

売買のタイミング

や

適正だと考えられる保有比率

などの高度な計算が必要ですが、これには高度な専門知識と

技術が必要であるとしています。

個人的に、他のロボアドに対するロボプロの特徴と言えばAIにある

という理解をしています。

グローバルに分散投資、積み立て、ポートフォリオ、リバランス、

ということはどのロボアドも似たような用語を使って特徴なり

特色を謳っていますよね。

その中でロボプロは、さらにAIを活用して相場変動を予測する

ことで大胆なリバランスを実行してリスク軽減を図った対応を

してくれる、という部分で差別化できているという認識です。

他のロボアドよりもビックリするくらい大きな利益を獲得する!!

というよりも、

相場大変動時の資産(評価額)縮小を抑え、でも利益は

ガッチリと獲得する

ということにAIを活用していると言えるでしょう。

そう考えると、長期投資をするうえではグローバルに分散投資を

するというのは前提とするとして、具体的な運用という部分で

ロボプロに期待を寄せる理由の大きな部分をAIが占めている

というのが筆者の見解です。

もちろん、資産形成の段階においては、下手な分散よりは

しっかりと市場や銘柄を絞って、やや集中して資金を投じる

という考え方もあり、実際にそのように運用して資産増大を

実現しているという例はあります。

というわけで、筆者はグローバルに分散してインデックス運用の

ETFなどに資金を振り向けつつ、投資対象を選別して運用する

アクティブ運用の投資信託にも資金を割り当て、更には

個別株にも資金を投じています。

自分の運用がグローバルマクロ戦略と言える状態になっているかは

判断しかねますが、方向としてはその方向に向かうことを

現時点の指針としています。

そして、その運用の一翼をロボプロに担ってもらうということに

なります。

独自のリバランス戦略その秘密

毎月の定期的なリバランスに加えて、市場の大きな変動が

見込まれる局面では、臨時リバランスも行う仕組みが

実装されています。

「市場の大きな変動が見込まれる局面」という判断を

AI技術を活用しているという点が特徴ですよね。

一般的なテクニカル指標によるものでもなく、

ファンダメンタルズ分析によるものでもなく、

AIということです。

もちろん、AIがそれらの指標を入力情報として使っている

ということは考えられますが。

前述の通り、40種類以上のマーケットデータを活用している

ということですからね。

個人的に、もう少し踏み込んでAIというものを理解すべく

書籍などでの学習を進めています。

自分で開発するということは無いですが、どのように

活用されているのかというのを、もっと深く理解したい

というのが動機です。

手数料|知るとお得感さえあるその秘密

一般的に、ロボアドのデメリットとして言われることが多いのが

手数料ですね。

どのロボアドも運用資産額の約1%程度が運用手数料となります。

かく言う筆者も、WealthNaviがサービスインした数年前に、

口座開設は済ませたけど実際に運用開始しなかったという

理由の一つが手数料でした。

ただし、当時は運用開始時の最低投資額が100万円とかだった

というのも大きな理由ですが。

さすがに、手放しで良いサービスだ!!と思っているわけでも

無いのに、そんなに大きな資金を投じるという判断は

しませんでした。

また、分散するにしても自分で考えたアロケーションなり

ポートフォリオにしたいというのもありましたね。

これは、今でも強く思う部分であり、ロボアド全般に

大きな資金枠を配分しない大きな理由です。

ロボアドが取り扱う銘柄を選択肢として、自分で

ポートフォリオを制約なく決めることができ、

それをベースにリバランスなり税金最適化してくれる

というなら理想に近いロボアド運用です。

ロボプロのように、AIによる相場変動の先読みによる

ダイナミックなリバランスも必要ですね。

ああ、そんなロボアドのサービスを提供してくれる

ところは無いのかな・・・。

もちろん、ロボアドがそのように懐を広くして

くれれば継続運用&資金大幅増強です。

と書きながら気づいたのですが、ロボプロには

税金最適化について謳っている項目が無いですね・・・。

ダイナミックなリバランスを謳う以上、実現損益が

他のロボアドに比べると大きくなる傾向にあると

想定できるので、より機能が意味を持つように

思うのですが、あなたはどう思いますか?

では、ロボプロの手数料を紹介しましょう。

ロボプロの手数料は、

預かり資産の年率1%(税込1.1%)

です。

この年率1%には、

定期的なリバランスをしたりするとETF売買手数料が

かかりますが、そういった手数料もコミコミの

手数料率です。

これは嬉しいというか安心ですよね。

リバランスが一定以上の数量となったら別途手数料が

かかりますなんて言われると懸念材料になりますから。

1日あたりの計算を元に、月ごとの手数料の合計額を、

運用している資産から払う形になっています。

そのための現金を残して投資をするようになっている

ようです。

いつもニコニコ現金払いというわけですね。

そして、マイページの取引履歴にて当該月の

運用手数料額が記載されるそうなので、

明瞭会計ですね。

自分も1ヶ月経過後に確認してみることにします。

そのへんも紹介することにしますので、それまでお待ち下さい。

運用手数料の1%がじつはリーズナブルと言えるものであり、

むしろお得感があるものであるということが謳われていたので

紹介しておきましょう。

運用サービスがリリースされた2020年1月15日から2020年12月までに

11回のリバランスを行っており、それをロボアドでは無く

自分で売買した場合の年間の手数料は約2%となるそうです。

これはリバランスのみの手数料であり、運用開始時の手数料は

入っていないのだそうです。

取引量が大きなものになるということで個人が支払う

売買手数料の料金体系とは異なるというのは容易に想像できますが、

それにしても個人で同じ売買をすることを考えると

お得であるということは言えますね。

いずれにせよ、手数料が気にならなくなるくらいの利益を

積み上げてくれるのであれば、運用手数料1%は気にならない

でしょうね。

そして、そうなることを希望しています。

3つの運用ポイントをサクッと紹介

特徴について紹介してきましたが、次は

運用におけるポイントを紹介します。

項目として重複しているものについても、前述よりも

具体的な内容について紹介しているので、参考に

していただければと思います。

リバランス

ロボアド運用をするうえで助かる部分がこのリバランスですよね。

自動で本来のポートフォリオへと修正するために必要な

売買を実行してくれます。

(ロボプロにおいては、少し意味あいが異なる

リバランスを実行してくれます)

その頻度、タイミングについて紹介しましょう。

・定期

原則として、毎月リバランスを実行してくれます。

・不定期

AIが市場の変動が大きくなると判断すると、臨時リバランスが

実行されます。

このリバランスについては、メールなどで通知してくれると

嬉しいと思うのですが、どうなんでしょうか?

FOLIOに問い合わせして回答を得たら紹介します。

なお、追加購入(追加拠出)・部分売却(一部換金)の注文の

申し込みをした場合は、その注文を優先し、リバランスは

日本市場と米国市場がともに営業日である翌営業日に実行される

そうです。

手数料

上記の3つの特徴においても触れていますが、ここでも

紹介します。

それくらい、重要な着目点であろうということで。

・運用手数料

手数料は預り資産の年率1%(税込1.1%)というのは

前述の通りです。

ただし、運用額が3000万円を超える部分には、

年率0.5%(税込0.55%)の割引料率

が適用されます。

まあ、どれくらいの方が割匹料率が適用される運用を

されるのか分かりませんが、用意はされているということです。

できれば、長期割が設定されると嬉しいですね。

とは言え、企業としてしっかりと運営し続けてもらわないと

いけないので、適正な利益は継続的に確保してもらわないと

いけませんが。

・入出金手数料

入金は、FOLIOに支払う手数料は無料。

ATM,銀行窓口などからの振込み手数料は各自負担となります。

なので、こういう場合に備えて、

条件達成で一定回数までは振り込み手数料無料

という銀行口座の開設をして活用しておくと良いですよね。

リアルタイム入金は手数料無料かつ購入可能額に即時反映

されるというメリットがあります。

以下の銀行が対応しています。

みずほ銀行「みずほダイレクト ネット振込決済サービス」

三井住友銀行「SMBCダイレクト ウェブ振込サービス」

三菱UFJ銀行「三菱UFJダイレクト ネット振込(EDI)」

イオン銀行「WEB即時決済サービス」

PayPay銀行「リンク決済」

リアルタイム入金に対応しているのは、

メガバンクといくつかのネット銀行というパターンが

多いという印象があります。

無駄に開設して入金しておくと、管理が煩雑だし、

思わぬデメリットがあったりするのですが、

メガバンクとネット銀行は、それぞれ口座開設して

入金しておくと良いかもしれません。

筆者は、目的別に複数の銀行口座に資金を

分けています。

証券口座も運用目的で口座を使い分けていますが、

銀行口座においても資金の利用目的で使い分けを

しています。

運用手数料、入出金手数料以外にも手数料について

WEBに記載されている手数料があるので、紹介しておきます。

・その他の手数料

以下の書面等の発行については、1通1,000円(税込1,100円)

かかるようです。

年間取引報告書は、再発行の時だけ費用がかかるという話です。

年間取引報告書「再」発行手数料:1年ごとに1,000円(税込1,100円)

残高証明書発行手数料:1通ごとに1,000円(税込1,100円)

顧客勘定元帳の写し発行:1年ごとに1,000円(税込1,100円)

受渡証明書:1通あたり1,000円(税込1,100円)

最低投資額と積立額

最低(初期)投資額と積立額は、ロボアドの選択、そもそもロボアドで

運用するかしないか、という判断材料になりますよね。

最近は、

最低投資額:10万円以上

積立額:1万円以上

ということになっている場合が多いという印象です。

企業サイドとしては、1口座あたりの運用額が小さいと

コストの割に収益が・・・ということで効率が悪い

でしょうけど、ユーザーサイドとしては、最低投資額は

小さい方が敷居が低くて運用開始しやすいですよね。

ただ、敷居が低いと入りやすいけど出やすいということでも

あるので、難しいところではあるのでしょうけど。

いずれにせよ、ロボアド運営会社には健全な状態で

永続して欲しいので適正な利益を計上して欲しいです。

一方で、より良い運用結果となるように手数料は

可能な範囲で低い方が良いですし、敷居も低い方が

良いですが。

話は逸れますが、ロボプロ以外のロボアドで運用開始前に

許容リスク判定用で質問される数は、もっと多くても

敷居は上がらないという認識で、もっと詳しく資産状況や

資産運用へのニーズを明確に掴んだほうが良いと考えています。

追加でセキュリティについても紹介

昨今、セキュリティについて考えさせられる事案が

ニュースなどで耳目を集めていますね。

サイトにアクセスできない、情報漏洩、暗号資産流出など。

証券会社へのアクセスについても、安全性が高いパスワード

を設定するというだけでなく、2段階認証も珍しくないですね。

2段階認証もしくはそれに替わる認証は、暗号資産を扱う

口座においては必須と言えると考えます。

一方で、証券口座のログイン状態が、一定時間操作していないと

自動ログアウトされてしまうので、個人的には使い勝手が悪くて

困惑しています。

当該PCを自分だけが使う状況で周りに誰もいない状況で

あれば、一定時間操作していないということがセキュリティ上

で危険に晒されるわけでは無いという認識です。

もちろん、コンピュータをハッキングされてしまえば

意図しない操作をされてしまうわけですが、それは

一定時間操作しないということとは別だよな、と。

まあ、個別事情全てに合わせたセキュリティ上の設定というのは

困難だとは思うのですが、もう少し使い勝手を低下させずに

セキュリティとのバランスを保つユーザーインターフェースを

実現して欲しいなと各証券会社に希望しています。

さて、他のロボアドなり証券会社であまりセキュリティを

謳っているものを目にしている印象が無いのですが、ロボプロ

ではセキュリティについても謳っています。

<強固なセキュリティ体制>

ユーザーのデータ送受信は、256 bit SSL通信方式を採用し暗号化

しているそうです。

保管時も全て暗号化し、強固なセキュリティ対応を実施している、

とのことですが、このへんは「まあ、そうだよね」と

いったところでしょうか。

「金融ISAC」や「JPCERT/CC早期警戒網」など外部機関と連携し、

セキュリティ体制を敷いているということなのですが、

ここで聞き慣れない用語が出てきたので、補足します。

「金融ISAC」:『日本の金融機関によるサイバーセキュリティに

関する情報の共有及び分析を行い、金融機関の安全性の向上を

推進することによ り、利用者の安心/安全を継続的に確保する

ことを目的としています。』

~一般社団法人 金融ISACのWEBより:http://www.f-isac.jp/ ~

金融以外でも、以下のように業界毎にISACが立ち上がり、

業種の共通課題を踏まえつつ情報共有を進めているようです。

ICT-ISAC

電力ISAC

J-Auto ISAC

Software ISAC

筆者に多少関わりがある自動車業界も「J-Auto ISAC」として

設立されていました。

自動運転などでは、セキュリティというのも重要ですから

当然と言えるのだと思います。

「JPCERT/CC早期警戒網」:「JPCERT/CCは、独自の情報網と

長年の知見の蓄積をもとに、予測されるインシデントに

関する早期警戒情報や、発生し影響の拡大が懸念される

インシデントに関する情報を速やかに、かつ十分に

吟味したうえで関係者に向けて発信しています」とのこと。

※:ISAC:Information Sharing and Analysis Center

何やら分かったような分からないような・・・ですが、

要はセキュリティに関する情報を共有する団体に所属して、

しっかりとセキュリティ対策を実行していますよ、という

ことなのでしょう。

次に、『お預かりしている有価証券や預り金は法律に従い

「分別管理」をしています。

この分別管理により、フォリオが倒産した場合でも、

お預かりした資産はお客様に返還されます。』

という部分や、

『日本投資者保護基金に加入し、お客様の資産が守られる

体制を整えております。

万が一分別管理の不備等があった場合には、

日本投資者保護基金がお客様一人当たり上限1,000万円まで

補償します。』

という部分については、法制化されているものであると

認識しています。

ここは、法制化されているので当たり前のことは

当たり前にきちんと対応しています、ということでしょう。

運用実績|コロナショック以降

個人的に、ロボアドに期待するのは、

a) 自動でリバランス、税金最適化、

b) 相場大変動時には、アセットアロケーションの一時期調整

c) 任意のアセットアロケーションを組むことができる

ということです。

上記a)は、多くのロボアドで実現していることですね。

ロボプロでは、税金最適化というのは実装していない

ようですが。

b)は、楽ラップとロボプロで対応しているくらいでしょうか。

楽ラップの場合には、機能オン/オフを選択できるように

なっていますが、機能オンの場合には、資産額の変動を

抑えることができるのはありがたいが、相場変動前のレートに

相場が戻るくらいには、資産額が少し小さくなっているという

可能性があるように見えます。

つまり、相場が急落する場面での資産評価額の低下を抑制

できるものの、相場が戻ったくらいの時期における資産評価額は

相場急落前よりも小さくなってしまっているという可能性が

あるように見えるのです。

これは、ある意味では仕方無いとも言えるのですが、

そのようにならないように工夫をして欲しいというのが希望です。

例えば、資産売却を一定間隔のレートで分散して実行することとし、

資産再購入も分散して一定間隔で実行するというのと、

売却時レートよりも低いレートで分散して再購入していけば、

変動後の方が変動前よりも資産額を大きくした状態で

相場回復期を迎えることができる可能性が高いと考えます。

もちろん、必ずしも目論見通りとはならないはずですが、

それでも、単純に相場急落を判断したということでドカっと

一気に売却し、相場回復と判断してドカッと一気に再購入

するというのよりは、「工夫」により目論見の目標に

近いレベルを実現できると考えています。

こういったことを自分の投資信託やETFで実行できると良いな~

と思っています。

ロボアドでそれができるなら、もっと大きく資金を投入する

のですが・・・。

あ、上記c)の任意でアセットアロケーションを組めるという

のが前提ですが。

基本、株式がメインで、債券は組み入れない方向です。

金や不動産は検討要ということで。

上記c)については、資産形成時においては、債券を組み入れる

ことなく、株式など大きく成長することを見込める資産を

大きく組み入れたいというのがあります。

どのETFかというのは、ロボアド運営会社がどのような

現地証券会社と提携するかにもよるのだと思うので、

銘柄までは指定できなくても、アロケーションは、

自分で指定したいというのが希望です。

さて、ロボプロは2020年1月15日サービスインという、

実力を誇示するにはある意味ドンピシャのタイミングで

登場したのですが、その後の運用経過を見てみましょう。

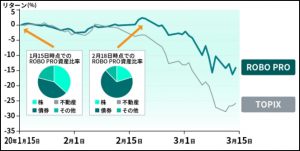

コロナショック 急落局面

2020年3月上旬から中旬にかけて、株式や為替などの

各相場が大きく変動しましね。

株式市場で言えば、急落というか崩落と言った印象を

持つくらいの急で大きな変動がありました。

ロボプロのWEBにて提示されている資料を見てみましょう。

サービスインの2020年1月15日から3月15日までの

2ヶ月間についてのリターンを示すグラフです。

アセットアロケーションのグラフが示されています。

サービスイン期は、株が約37%、債券が約42%。

2月18日のリバランス後は、株が約20%、債券が約67%

ということになっています。

株を半減と言えるくらいに減少させ、債券は約1.5倍へと

増やしています。

ここまでダイナミックにリバランスしてくれると

良いですね。

ロボプロのWEBでは、上図のようになぜかTOPIXとの

比較でグラフを作成しています。

MSCIコクサイなりS&P500なりダウなりといった

海外の株価指数と比較した方が良いように思います。

※TOPIX:東証株価指数。東京証券取引所第一部上場の

全銘柄を対象として、算出・公表している株価指数。

東証1部上場の全銘柄(2020年1月21日現在、2,159社)

を対象として、各銘柄の浮動株数に基づく時価総額を

合計して計算(SMBC日興証券のWEB参照)

このリバランスについて、『ROBO PROが様々な

先行指標を読み、「これから株価が下がるであろう」と

予測し大胆なリバランスをしたためと考えられます』

とロボプロWEBでは言われています。

こういった解説を読むたびに、ロボアドのAIがどのように

判断したのかというのもAIが出力してくれるようには

できないものなんでしょうかね?

どのようにリバランスすべきと出力されるのでしょうから、

どのような判断をしたのかも出力させて、それを

リバランス時にユーザーへ提示して欲しいという希望があります。

こういう疑問が出てくるので、AIをどのように使うのか

という部分を理解するために調査をしているところです。

自分で開発するというところまでは行かなくても、

どのようにAIを使っているのかというのを一般論として

でも知りたいというのが目標です。

2021年のうちには、AIへ入力しているデータは

どのようなもので、どのようにデータ処理したもの

なのか、AIが出力するのは、どのようなものなのか、

というのを理解したいです。

その結果は、当サイトのコンテンツに反映できる

ようにします。

2020年3月におけるコロナショック急落時の変動(下落)幅は、

TOPIX:約-28%

ロボプロ:約-16%

ということで、ロボプロの方が下落幅を小さく抑えることが

できているということになります。

それは、急落前にリバランスしていたことが功を奏した

ということになりますね。

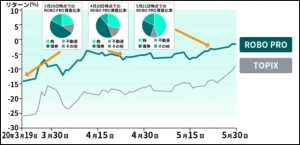

回復局面

相場によって、どの時点で回復したと言えるタイミングは

異なりますが、5月末くらいには、急落前の水準に

近いところまで回復していたということでグラフを

観ていきましょう。

グラフで示されているTOPIXでは、コロナショック前の

水準から約25%下落し、5月末には約-8.8%まで回復している

ようです。

一方で、ロボプロは下落幅が約15%と相対的に小さく抑えられ、

5月末時点では約-1.5%にまで回復しています。

ここまでの、ロボプロのサービスインから急落、そして回復という

時期において、TOPIXとロボプロのリターンを比較すると、

ロボプロの方が下落を小さく抑えることができている、

そして5月末までの回復局面においては、

ロボアドの方が急落前のリターンにより近くまで戻っている

ということになります。

時系列データがあれば、異なる切り口で比較できるので、

多少は印象が異なる結果となるかもしれませんね。

今後、自分の口座での運用結果が蓄積できたら、

比較ができる・・・と書きたいところなのですが、

残念ながら日々の資産額というのを履歴として数値で

閲覧することができるようにはなっていないようなので、

比較することはできないようです。

(資産グラフ上でマウスオーバーすると数値を

確認することは可能なようになっているので、

配慮はされているようです)

このへんの情報開示方法については、改善(向上)することを

希望します。

できれば、自分でエクセルでデータ処理できるように

時系列データをダウンロードできると嬉しいですね。

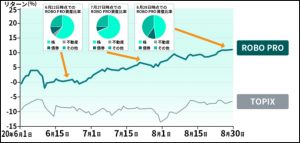

「凪(なぎ)」局面

次は、凪局面です。

凪と言えば、相場に動きがない、鈍い状況のことを言いますね。

確かに穏やかなのですが、着実にリターンが大きくなっているので、

別の相応しい表現が無いのかな・・・と思ってしまいます。

FOLIOのWEBで書かれているので、こういう相場も凪と言うの

でしょう。

(ジリ高というのとも違いますかね??)

グラフは6月から8月までの3ヶ月間です。

この期間でリバランスは3回ありました。

6月のリバランスタイミングが他と微妙に異なるな・・・と思って

他の時期も確認してみると、どうも月の中でいつ定期リバランスを

実行するのかは決まっていないように見えます。

さて、凪で穏やかとは言いながらもジリジリと上げています。

アセットアロケーションを以下のようにコントロールしています。

6月:株式を大幅に増やし、債券を減らす

7月:さらに株式を増やし、債券を減らす

8月:株式を減らし、債券を増やす

ロボプロのWEBでは、『債券の価格が上昇する余地がないと判断

した一方で、世界的な量的緩和による「金融相場的な状況)」

が続くであろうと判断した』としています。

結果として、この時期は株式相場が着実に上昇した時期ですね。

個人的には、「いつ調整相場となるのやら・・・」と注目

していた時期です。

特に7月後半は「そろそろか~??」と下げたところで

仕込むべし!!と待ち構えてた記憶があります。

(主に配当狙いの個別株、米国市場のETFなどの仕込み)

もともと、金利が低い状況なので債券価格の上昇余地は

小さく、債券価格の動きで利益を狙うというならば

債券投資は厳しいですよね。

小さい動きを何度も利益に替えていくとかいうなら別

でしょうけど。

個人的に、2021年8月、9月あたりのアロケーションを

どのように設定してくるのかが興味津々です。

うまいこと波に追従して欲しいところです。

2021年の年末時点で、自分の口座でロボアドが

アロケーションをどう動かしていたかというのを

見ることができそうです。

それにしても、そういったリバランスの推移を、

後からしっかりと追えるように履歴を残して

欲しいですね、口座のページ内で。

他の一般的なロボアドだと、さほどリバランスには

注目しませんが、ロボプロに関してはダイナミックに

リバランスしてくれるということなので、

その結果が気になるところです。

ここで言う結果とは、利益ということだけではなく、

アセットロケーションをどのようにコントロールしたのか、

という点の2つをイメージしています。

2020年のマーケットから長期投資について振り返る

ここでは、ロボプロのWEBで主張されている内容について

観ていきます。

まず、上で3つの時期について観てきたように、

『先行指標を幅広く正確に分析にし、局面で資産の比率を

大胆に変更して「下げ相場」にも「上げ相場」にも「凪の相場」

にも対応したリバランス』を行ってきたとしています。

ここは、区間で区切ると「そうだね!!」と納得できます。

ただ、やっぱり比較対象がTOPIXというのはいただけないな~

というのがありますよね。

前述の通り、MSCIコクサイなど国際分散投資の株式指数なり

分散投資しているファンドだったり、更にはS&P500だったり

というものと比較しないと、ロボプロ本来の姿を謳えないと

考えます。

実際、利益の大きさだけを言ってしまうと、株式だけの

指数などには劣後してしまうと考えています。

もちろん、例えば2020年だけの比較では、参考にはなるものの、

大きな意味は無いとも考えられますが。

ロボプロとしては、株式指数に迫る利益を獲得しつつも、

ドローダウンを相対的に小さく抑えることができる可能性

が高いというのが大きなメリットであると考えています。

例えば、いま流行りのS&P500を積み立てて資金を使うのが

20年後、そしてその後もさほど頼りにはせず他にも

資金が潤沢にあるというならば、定期的な相場確認は

必要でしょうけど、基本は放置できますね、と。

同じ額の資金をロボプロで運用した場合には、実際の

結果はもちろん分からないですが、きっとロボプロが

S&P500に利益の大きさだけで比較するなら劣後する

かな~と想定しています。

つまり、利益の大きさだけならS&P500の方が大きい

という可能性が高いというのが筆者の見立てです。

しかしながら、問題は育てた資金を使う時期の話です。

(株式)相場は、時に大きく下落するのが当たり前と

捉えておかないといけません。

「想定外だった!!」と世の中では言う人がいても、

そういう状況を「想定内」としないといけないのです。

ということで、ガツガツと(笑)利益を積み重ねて

欲しいというのはありつつも、相場の急変動に対して

そのままアオリを食らってしまうのは回避したいところです。

相対的にリスクを抑えつつも利益をしっかりと

頂戴したいというのが希望です。

育った資金を出金する時期に資産が激しく上下していると

その先どうなるのか心配になりますからね。

そして、その希望をより一層高いレベルで叶えてくれる

選択肢の一つがロボプロであろう

というのが現時点での筆者の見立てです。

口座開設から運用開始までの流れ

本コンテンツ作成中、先行して口座開設にまつわるコンテンツを

アップしました。

https://keizai-jiyuu.com/folio-robo-pro-open-account/

そして既にロボプロの運用を開始しています。

毎月リバランスするということなので、9月のリバランスを

楽しみにしているところです。

個人的な見立てとして、8-9月あたりで調整があり、

そこから反転上昇して年末を迎えるというイメージをしています。

なので、上記のコロナショックほどでは無いだろうけど

調整からの反転、そして上昇という動きを自分の口座で

確認することができることを楽しみにしています。

もちろん、そんな見立てとは関係なく、なんとなく

上昇継続かもしれないですし、想定以上に下落するなり

下落からの戻りに期間を要するという状況になるかも

しれないですが。

コンテンツ作成開始時点では、ここで開設にまつわる

部分の紹介をする予定でしたが、既に開設を済ませて

運用開始しているだけでなく、コンテンツもアップしている

ので、開設についての話は、上記を参照下さい。

口座開設に関して、特に迷うことも無いかな~というのは

ありますが、参考にしていただけると幸いです。

最後までお読みいただき、ありがとうございました。

コメント