2022年をどのように迎えたでしょうか?

株式相場を含む各相場は年初から激しい動きを

見せていますね~。

そんな中ですが、ロボアド/おまかせ運用は相対的に

穏やかな動きであると見ています。

自分の個別株、ETFの資産残高は結構な変動をして

おり、小さな利益であってもほどほどのところで

決済をして、下げたところで拾いたいな~と

考えているところです。

では、今回も毎月恒例のロボアド/おまかせ運用サービスの

運用経過紹介です。

2021年12月分として、2022年1月6日に各口座のキャプチャ画像

を紹介します。

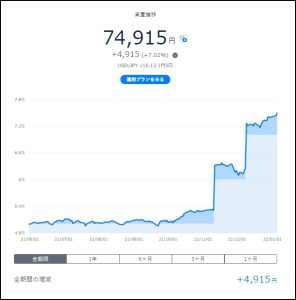

WealthNavi for ネオモバ

まだまだTV-CMでよく見かけるWealthNaviです。

2022年もロボアド/おまかせ運用サービスの代名詞的な

存在として君臨することでしょう。

運用条件

WealthNaviの資金面における運用条件は以下の通りです。

・運用開始:2021年6月1日(初回購入日)

・運用開始資金:1万円

・毎月積立額:1万円

※WealthNavi本体の最低運用開始額は10万円です。

WealthNavi for ネオモバは提携サービスであり、条件が異なります。

マイページ画面表示内容

WealthNavi口座へログイン後に表示されるキャプチャ画像を

シェアします。

2022年1月6日時点のものです。

各相場が激しく変動しているので、キャプチャする日によって

資産額に小さくない影響があることを予めご承知おき下さい。

まずは「ポートフォリオ」です。

資産クラス別で見ると、

・米国株(VTI)

・日欧株(VEA)

など先進国株の含み益が相対的に大きいことがわかりますね。

他の運用サービスでは、商品/コモディティの含み益が大きく、

WealthNaviでは「金(GLD)」が該当するのですが、

それほど含み益が大きいわけでは無いようですね。

積み立てをしているので、「評価額の合計」が階段状に大きく

なっているのですが、含み益が秋以降に増大していることが

わかります。

次に「取引履歴」を見てみましょう。

3つの画像にて紹介します。

・分配金:資産毎の分配金

・購入:積み立てによる購入、リバランス

・売却:リバランス

・積立:積み立て用の入金

・手数料:毎月の支払い

リバランスとして、12月2日に

◆購入

・米国株(VTI)

・日欧株(VEA)

・不動産(IYR)

◆売却

・新興国株(VWO)

・米国債券(AGG)

という取引を実行しています。

WealthNaviの場合は、単純に目標のポートフォリオから

差が生じた場合にそれを補正するというだけの話なので、

・購入した銘柄は設定した資産割合よりも小さくなった

・売却した銘柄は設定した資産割合よりも大きくなった

というだけの話ということになりますね。

今後も、引き続き淡々と観察していきましょう。

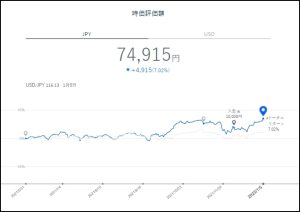

THEO+ docomo

何気に評価益が相対的に大きいと見ているのがTHEO+docomo。

(以下THEO)

入金方法が異なり、直接比較できるのはWealthNaviのみと

なりますが、相対的に良好な推移をしており、健闘していると

見ています。

他のロボアド/運用サービスと比べて、ログイン後に確認できる

運用状況についての情報が見やすいのがTHEOです。

(見やすいというのは、あくまでも個人的評価です)

運用条件

THEOの資金面における運用条件は以下の通りです。

・運用開始:2021年6月1日(初回購入日)

・運用開始資金:5万円

・毎月積立額:1万円(2021年11月より積み立て開始)

マイページ画面表示内容

まずは「資産推移」です。

2021年11月より積み立てを開始しているので、階段状に

資産が増加しています。

薄い水色というのか灰色というのか表現が難しいですが、

11月までは直線で11月以降は階段となっている部分が

入金額累計です。

そして濃い水色の塗りつぶし部分が含み益の部分です。

10月以降、順調に大きくなっているという傾向がある

ことが分かりますね。

次は「時価評価額」の円(JPY)表示です。

濃いラインが円表示、薄いラインが米ドル表示です。

両ラインの差が為替変動によるものとなります。

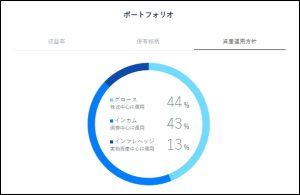

そして「収益率」です。

株式中心の「グロース」、実物資産中心の「インフレ」が

共に10%以上の収益率となっていて好調です。

では、どんな銘柄をどれくらい保有していて、それぞれどれくらい

の含み損益なのかというのを「保有銘柄」で確認しましょう。

「グロース」では米国の成長株が文字通り絶好調!!です。

インフレ(保有銘柄画面では「インフレヘッジ」と表示)は

XLRE(不動産)とIXC(エネルギー関連株)が好調です。

最後に各資産の割合を確認しておきましょう。

FOLIO ROBO PRO

WealthNaviやTHEOから2ヶ月ほど遅れた運用開始となった

FOLIO ROBO PROです。

今回紹介している運用サービスの中ではイチバンと言って

良いくらい「見込んでいる」ことを明言しておきます。

AIという一般的にはまだまだ掴みどころがないように思える

技術を運用サービスにしっかりと活用しているように見えます。

「結果」もそうですが、FOLIOが公開している動画や資料を

見ていると、AIというものを活かそうとしている「熱」

を感じます。

運用条件

・運用開始:2021年8月13日(初回購入日)

・運用開始資金:10万円

・毎月積立額:1万円(現在は積立なし。20222年4月開始予定)

マイページ画面表示内容

まずは資産の推移と比率をそれぞれ確認しましょう。

現時点で含み損益が大きいのは、「コモディティ」です。

他に差をつけて圧倒的な含み益を持っていますね。

では、「株式」、「債券」、「コモディティ」の各カテゴリーが

どのような銘柄を保有しているのか確認しましょう。

まずは「株式」です。

新興国株のETF(VWO)を48.44%保有しています。

次は「債券」です。

米国債券(BND)を20.85%ほど保有しています。

そして「コモディティ」です。

金(GLD)を29.76%保有しています。

含み損益が8.45%あるのが特筆ものですね。

「金」を29.76%という大きな割合で、

8.45%という大きな含み損益となるようなタイミングで

仕込めていたというのが素晴らしいですね。

個人的には、ごく小さな割合で長期保有前提の金ETFを

保有していますが、上記のような割合で保有する

予定は今の所ないので、FOLIOの運用を興味津々で

見ています。

取引状況を参照して、自分のポジションを調整する

というのも選択肢なのかもしれませんが、そういった

ことは予定していません。

最後に取引履歴です。

12月はリバランスをしていないようですね。

運用手数料を払っても余りある分配金があったことが

分かります。

ロボットアドバイザー/おまかせ運用サービスは、

インデックスの投資信託における手数料と比較すると

小さいとは言えない手数料を問題視されたりしますが、

このように分配金で賄える場合には、そういった心配は

御無用!!と言えますね。

ま、毎月こうなると言えるわけでは無いでしょうし、

他のロボアドは異なるでしょうからね。

いずれにせよ、FOLIOの場合には、運用手数料を支払う

価値があるというのが現時点での個人的見立てです。

アクティブ運用の投資信託でも1%以上の手数料が

多いので、それらと比べても、運用経過や手数料を

鑑みて価値ある運用サービスと言えるという認識です。

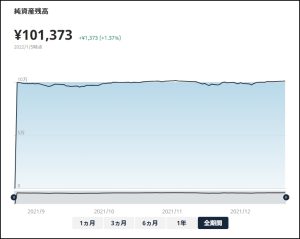

SUSTEN

イチバン最後に運用を開始したSUSTEN。

運用開始時点ではイチバンの期待をしていたものです・・・。

運用しているロボアド/おまかせ運用サービスの中で

イチバン大きな利益を想定し、そして「それなりの」大きさで

資産残高が変動することも想定していました。

まだ4ヶ月ほどの運用期間であり、その実力を発揮できていないだけ

なのかもしれませんが、

運用の見直しを検討中

であることをシェアさせていただきます。

運用経過もそうですが、ログイン後に確認できる情報がどうにも

少なく、抜本的な改善を切望しています。

メールにて『足元の運用状況について、組入ファンドごとに詳細を

ご案内する「パフォーマンス・アップデート」』が開示されており、

その内容をWEBでも確認できるようにして欲しいところです。

「守秘義務」が謳われており、意図せずそれに抵触するのは

避けたいので、その開示内容の当サイトでの紹介は控えておきます。

運用条件

サステンの資金面における運用条件は以下の通りです。

・運用開始:2021年9月8日

・運用開始資金:10万円

・毎月積立額:1万円(積立開始タイミング未定)

※サステンの最低運用開始額は10万円です。

マイページ画面表示内容

ログイン後に確認できる情報を紹介します。

こうして見ると、資産の変動が小さいようみ見えますね。

が、たま~にログインして資産状況を比較していると、

SUSTENが相対的に資産残高の減少幅が大きく、増大幅が小さい

というように見えます。

もちろん、10年、20年、30年先の残高を大きくするための

運用なのですが、そこに向けてどのような運用をしているのか

というのを観ている訳ですが、個人的にはポジティブは

評価をできずにいます。

取引履歴を見てみると、上図のように12月は取引をしていないようです。

2021年11月、2022年1月にリバランスのための売却を

実行しているようです。

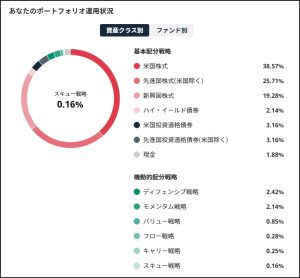

直接保有しているのは3種(R、B、G)のファンドです。

そのファンドが保有している内訳を上記の「資産クラス別」で

確認することができます。

まとめ

現時点で運用しているロボットアドバイザー/おまかせ運用サービス

の運用経過を紹介しました。

株式相場で言うと、2022年のS&P500は8%程度の成長であるという

声が多いようですね。

少なくとも、2021年のように20%超の成長ということは無いという

想定をする状況にあるということでしょう。

ロボアド/おまかせ運用は、文字通り「お任せ」する運用サービスなので

自分で設定するのは積み立て/入金額くらいですね。

2022年は、途中でTHEOの積み立てを開始し、運用額だけで見ると

同じ資金額ということになる予定です。

そして、SUSTENの運用を見直す予定です。

最後までお読みいただき、ありがとうございました。

少しでもお役に立てる情報があったならば幸いです。

コメント